¿Qué son los bonos de una empresa?

Los bonos de una empresa son instrumentos financieros de deuda que emite una empresa para financiar sus operaciones o proyectos de inversión. Estos bonos son una forma de obtener financiamiento a largo plazo y funcionan como una promesa de pago por parte de la empresa emisora.

Al adquirir un bono, el inversionista presta dinero a la empresa y a cambio recibe un título de deuda, el cual representa el compromiso de la empresa de devolver el dinero prestado junto con el pago de intereses en un plazo determinado.

Los bonos de una empresa se caracterizan por tener un plazo de vencimiento específico, es decir, un periodo de tiempo en el cual la empresa se compromete a devolver el capital prestado. Durante este plazo, la empresa realiza pagos de intereses a los inversionistas, los cuales suelen ser fijos y se establecen en el momento de la emisión del bono.

La rentabilidad de los bonos de una empresa proviene de los intereses que se pagan periódicamente y del aumento en el precio del bono en el mercado secundario. La tasa de interés que ofrece un bono está determinada por diversos factores, como el riesgo crediticio de la empresa emisora, las condiciones económicas y las tasas de interés vigentes en el mercado.

Los bonos de una empresa son una forma atractiva de inversión para los inversionistas, ya que ofrecen rentabilidades más altas que otros instrumentos financieros considerados más seguros, como los depósitos a plazo fijo. Sin embargo, también implican un mayor riesgo, ya que el pago de los intereses y el retorno del capital dependen del desempeño financiero de la empresa emisora.

En resumen, los bonos de una empresa son instrumentos financieros de deuda que ofrecen a los inversionistas la oportunidad de prestar dinero a una empresa a cambio de un rendimiento periódico y la devolución del capital prestado en un plazo determinado. Estos bonos son una alternativa de inversión atractiva, pero también conllevan un mayor riesgo en comparación con otros instrumentos financieros más seguros.

¿Cómo funcionan los bonos en una empresa?

Los bonos en una empresa son una herramienta financiera que se utiliza para captar recursos económicos de inversores externos. Estos bonos son emitidos por la empresa y ofrecen a los inversores la posibilidad de obtener un rendimiento a cambio de prestar su dinero durante un periodo determinado.

Existen diferentes tipos de bonos que una empresa puede emitir, dependiendo de las necesidades y objetivos de la organización.

Algunos de los bonos más comunes son los bonos corporativos, que son emitidos por empresas privadas con el objetivo de financiar sus actividades comerciales. Estos bonos ofrecen a los inversores un rendimiento fijo a lo largo de un periodo de tiempo establecido.

Otro tipo de bonos son los bonos de deuda pública, que son emitidos por el gobierno de un país para financiar el gasto público. Estos bonos también ofrecen a los inversores un rendimiento a cambio de prestar su dinero al gobierno.

Los bonos en una empresa funcionan mediante un proceso de emisión y colocación. La empresa emite los bonos y los ofrece a los inversores, ya sea a través de intermediarios financieros o directamente. Los inversores interesados en adquirir los bonos realizan una inversión y, a cambio, reciben un certificado que representa su inversión.

El rendimiento que reciben los inversores por sus bonos puede ser en forma de intereses periódicos, que se calculan sobre el valor nominal del bono, o en forma de una ganancia de capital al vender el bono a un precio superior al valor nominal.

Es importante destacar que los bonos en una empresa son instrumentos de inversión de riesgo, ya que la rentabilidad de los mismos está sujeta a la solvencia y la capacidad de pago de la empresa emisora. Por lo tanto, antes de invertir en bonos, es recomendable analizar la situación financiera de la empresa y evaluar los riesgos asociados.

En resumen, los bonos en una empresa son una forma de financiación que permite a la organización obtener recursos económicos a través de inversionistas externos. Estos bonos ofrecen a los inversores la posibilidad de obtener un rendimiento a cambio de prestar su dinero durante un periodo determinado. Sin embargo, es importante tener en cuenta los riesgos asociados a la inversión en bonos y realizar un análisis adecuado antes de invertir.

¿Cómo funcionan los bonos ejemplo?

Los bonos son instrumentos financieros utilizados tanto por gobiernos como por empresas para obtener financiamiento. En esencia, un bono es un préstamo que un inversionista realiza a una entidad emisora, a cambio de recibir un interés fijo durante un periodo determinado.

Para entender cómo funcionan los bonos ejemplo, se puede tomar como referencia el bono del Gobierno de Estados Unidos. Este bono tiene un valor nominal, es decir, un monto específico que se paga al vencimiento del bono. Además, tiene una tasa de interés fija que se determina al momento de la emisión.

El inversionista que adquiere un bono ejemplo está prestando dinero al Gobierno de Estados Unidos. A cambio de su inversión, recibirá pagos periódicos de intereses y al final del periodo establecido, recuperará el valor nominal del bono.

Es importante destacar que los bonos ejemplo son negociables, lo que significa que pueden ser comprados y vendidos en el mercado secundario antes de su vencimiento. Esto permite a los inversionistas obtener liquidez en caso de necesitarlo antes de finalizar el plazo establecido.

En resumen, los bonos ejemplo son una forma de inversión que consiste en prestar dinero a una entidad emisora a cambio de un interés fijo. El inversionista recibe pagos periódicos de intereses y al final del periodo establecido, recupera el valor nominal del bono. Además, los bonos son negociables, lo que brinda flexibilidad al inversionista en caso de necesitar liquidez antes del vencimiento del bono.

¿Cuáles son los riesgos de invertir en bonos?

Invertir en bonos puede ser una opción atractiva para aquellos inversionistas que buscan generar ingresos constantes y mantener una inversión segura. Sin embargo, como en cualquier inversión, existen riesgos asociados que deben ser considerados antes de tomar una decisión.

Uno de los principales riesgos de invertir en bonos es el de riesgo de crédito. Este riesgo se refiere a la posibilidad de que el emisor del bono no pueda cumplir con los pagos de intereses o el reembolso del capital en la fecha acordada. Esto puede ocurrir si el emisor atraviesa dificultades financieras o enfrenta una situación económica desfavorable.

Otro riesgo a considerar es el de riesgo de tasas de interés. Los bonos tienen una tasa de interés fija, lo que significa que si las tasas de interés en el mercado aumentan, el valor del bono disminuirá. Esto se debe a que los inversores podrán obtener una mejor rentabilidad en otros instrumentos financieros con tasas de interés más altas.

Además, existe el riesgo de mercado. Este riesgo se refiere a los cambios en el mercado que pueden afectar el valor de los bonos. Factores como fluctuaciones en la oferta y demanda, cambios en las condiciones económicas y políticas, y eventos inesperados pueden influir en el precio de los bonos.

El riesgo de inflación también debe ser considerado. Si la tasa de inflación es mayor que la tasa de interés del bono, el poder adquisitivo del inversor disminuirá. Esto significa que, aunque los pagos de intereses del bono sean constantes, el valor real de esos pagos se reducirá con el tiempo.

Adicionalmente, el riesgo de liquidez es otro factor importante. Algunos bonos pueden tener una baja liquidez en el mercado, lo que dificulta la venta del bono en caso de necesidad urgente de efectivo. Esto puede resultar en pérdidas o en la incapacidad de recuperar el capital invertido.

En resumen, invertir en bonos conlleva ciertos riesgos que deben ser tomados en cuenta. Es importante analizar cuidadosamente cada aspecto antes de tomar una decisión de inversión.

¿Cuál es la diferencia entre acciones y bonos?

Las acciones y los bonos son dos tipos de instrumentos financieros que las empresas utilizan para recaudar capital. Sin embargo, tienen diferencias significativas en términos de su naturaleza, riesgo y rendimiento.

En primer lugar, una acción representa una participación de propiedad en una empresa. Los accionistas son dueños de una parte de la empresa y tienen derecho a recibir parte de los beneficios de la empresa en forma de dividendos. Además, las acciones también pueden aumentar o disminuir de valor con el tiempo, lo que significa que los accionistas también pueden obtener ganancias o pérdidas de capital si deciden vender sus acciones. Por otro lado, los bonos son instrumentos de deuda, emitidos por el gobierno o empresas, a los inversionistas. Los bonos representan un préstamo que el inversionista realiza a la entidad emisora, y a cambio, el inversionista recibe pagos periódicos de intereses hasta el vencimiento del bono.

En segundo lugar, las acciones son más arriesgadas que los bonos. Debido a que los accionistas son propietarios de una empresa, están expuestos a los riesgos y recompensas asociados con el desempeño de la empresa. Si la empresa tiene buenos resultados, los accionistas pueden obtener rendimientos significativos en forma de dividendos y ganancias de capital. Sin embargo, si la empresa tiene malos resultados, los accionistas pueden sufrir pérdidas. Por otro lado, los bonos son considerados como una inversión más segura, ya que los inversionistas tienen prioridad sobre los accionistas en caso de quiebra de la empresa emisora. Esto significa que los inversionistas tienen más probabilidades de recibir sus pagos de intereses y el valor nominal del bono.

Por último, los rendimientos de las acciones y los bonos también varían. Los rendimientos de las acciones están sujetos a fluctuaciones en el mercado, lo que significa que los accionistas pueden obtener ganancias o pérdidas significativas en función del desempeño de la empresa. Por otro lado, los bonos generalmente tienen un rendimiento fijo que se determina al momento de la emisión del bono. Esto significa que los inversionistas recibirán pagos de intereses predecibles a lo largo del tiempo.

En resumen, mientras que las acciones representan una participación de propiedad en una empresa y están expuestas a mayores riesgos y rendimientos variables, los bonos son instrumentos de deuda que ofrecen pagos de intereses predecibles y son considerados como inversiones más seguras. Es importante tener en cuenta estos factores al tomar decisiones de inversión.

Calculadoras financieras

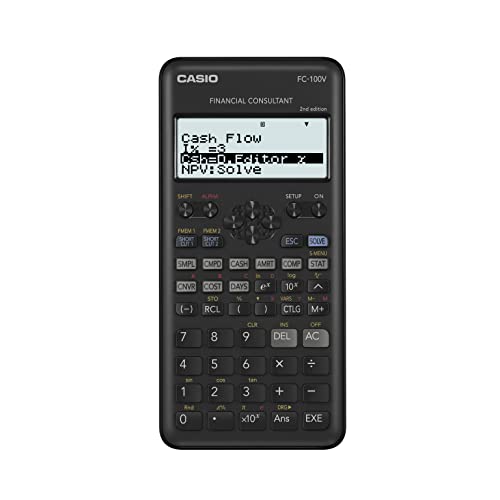

Casio FC-100V-2 Calculadora Financiera, 16,2 x 7,7 x 1,4 cm, Negro

- Un producto de calidad marca Casio

- Calculadora Financiera

- Dimensiones: 16,2 x 7,7 x 1,4 cm

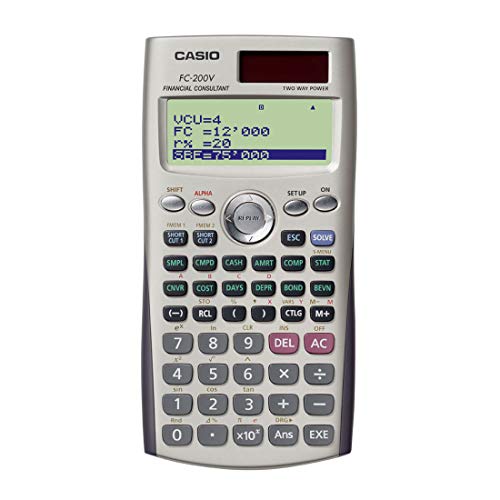

Casio FC-200V - Calculadora financiera, 12.2 x 80 x 161 mm, dorado

- Calculadora financiera con funciones adicionales como cálculo de bonos y de depreciación, cálculo del punto de equilibrio y doble alimentación

- Tecla de acceso directo, pantalla de 4 líneas

- Matriz de puntos, 10 dígitos, teclas de plástico

- Alimentación mediante pila AAA y panel solar

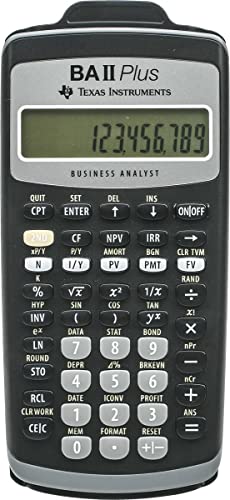

Texas Instruments BAII PLUS - Calculadora financiera, negro

- Resuelve cálculos del valor del dinero con relación al tiempo, tales como anualidades, hipotecas, arrendamientos, ahorros

- Ejecuta análisis de flujo de caja con hasta 24 flujos desiguales y frecuencias de hasta 4 cifras, calcula NPV e IRR

- Elija entre dos métodos de conteo de días (actual/actual o 30/360) para calcular precios de bonos o crédito "hasta su madurez" o "a demanda"

- Estadísticas de una o dos variables con 4 opciones de regresión: lineal, logarítmica, exponencial y potencial

- Funciones matemáticas incluyen cálculos trigonométricos, logaritmos naturales y potencias, más análisis de cero utilidad

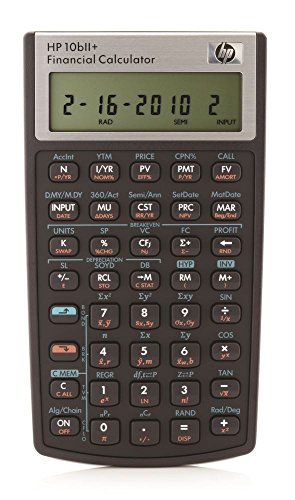

HP 10BII+#B12 - Calculadora financiera

- Las claves dedicadas permiten el fácil acceso a las funciones comunes financieras y estadísticas

- Diseñado con potentes operaciones financieras, comerciales y estadísticas

- Apto para muchas esferas de actividad como comercio, finanzas, contabilidad , sector inmobiliario, banca, matemáticas, ciencias y estadística

- Diseño moderno y compacto

- Fácil de usar

Libros sobre finanzas corporativas

Una investigación sobre el gobierno corporativo

El patrocinio deportivo como estrategia empresarial: Influencia sobre la imagen corporativa

Finanzas corporativas (Economía y Empresa)

TIESOME Etiquetas adhesivas para sobres de efectivo, 116 calcomanías de vinilo para planificador de finanzas, pegatinas de presupuesto para sistema de sobres de efectivo, etiquetas adhesivas (negro)

- Juego de calcomanías para carpeta de presupuesto: las calcomanías de vinilo para planificador de presupuesto incluyen 8 hojas con un total de 116 calcomanías populares de categorías de presupuesto. Cubre todo, desde ingresos y gastos diarios hasta cuidado personal, educación, etc. La diferenciación efectiva de las partidas presupuestarias hace que el libro de presupuesto esté más organizado.

- Materiales de alta calidad: las calcomanías para el libro de ahorros están preimpresas en vinilo impermeable transparente y tienen una parte trasera autoadhesiva que no se puede quitar ni romper. Las pegatinas son fáciles de colocar y son adecuadas para un uso prolongado.

- Diseño exquisito: todas las letras de estilo tapas se seleccionan cuidadosamente sobre la base de su audacia y estética, por lo que puedes encontrar las etiquetas claras y llamativas. Hermosa fuente con color negro a juego con estética simple y noble, grandes accesorios de presupuesto para tu carpeta de presupuesto con sobres con cremallera.

- Tamaño de etiqueta grande: cada hoja de papel adhesivo contiene de 8 a 12 palabras de categoría de presupuesto, cada palabra mide aproximadamente 7.1 x 3.54 pulgadas. Estas etiquetas de sobre están precortadas individualmente con bordes transparentes, fáciles de quitar y pegar en tu planificador mensual, calendario, agenda u organizador de cupones.

- Regalo ideal: las calcomanías para planificador están diseñadas para dar a tu organizador de oficina una sensación de inspiración, ayudar a simplificar los sobres de presupuesto y organizar un bolsillo de 6 piezas con cremallera o corbata. Las etiquetas de presupuesto para libro de ahorros son un regalo ideal para que las mujeres personalicen el sistema de presupuesto del bolso y aumenten la tasa de logro objetivo disfrutando del proceso de presupuestación.